巴西汽油价格2022年_周五(5月25日),巴西柴油价格飙升引发的卡车司机

1.原油价格高企,多国开始“救急”!不仅“烧粮”,还要“烧油”

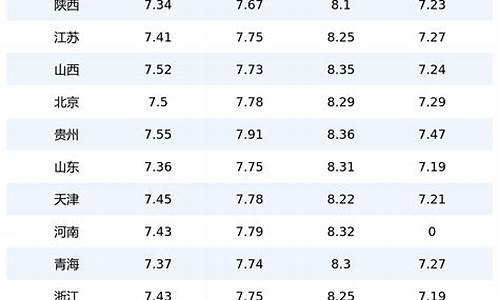

#的4.05元/升

93#的3.85元/升

90#的3.65元/升

名词介绍:

乙醇汽油

基本简介

乙醇属于可再生能源,是由高粱、玉米薯类等经过发酵而制得。它不影响汽车的行驶性能,还减少有害气体的排放量。乙醇汽油作为一种新型清洁燃料,是目前世界上可再生能源的发展重点,符合我国能源替代战略和可再生能源发展方向,技术上成熟安全可靠,在我国完全适用,具有较好的经济效益和社会效益。乙醇汽油是一种混合物而不是新型化合物。在汽油中加入适量乙醇作为汽车燃料,可节省石油,减少汽车尾气对空气的污染,还可促进农业的生产。

发展历程

早在20世纪20年代,巴西就开始了乙醇汽油的使用。由于巴西石油缺乏,但盛产甘蔗,于是形成了用甘蔗生产蔗糖、醇的成套技术。目前,巴西是世界上乙醇汽油中乙醇含量最早达到20%的国家。

美国是世界上另一个燃料乙醇的消费大国。20世纪30年代在内布拉斯加州地区乙醇汽油就首次面市。18年含10%乙醇汽油(E10汽油)在内布拉斯加州大规模使用,此后,美国联邦对E10汽油实行减免税,燃料乙醇产量从19年的3万吨迅速增加到1990年的269万吨。2000年美国燃料乙醇产量达到500万吨。随着MTBE在美国使用量的减少和最终的禁用,燃料乙醇将成为MTBE最佳含氧化合物的替代产品。预计,到2004年全美国燃料乙醇需求将达到1000万吨。

目前中国大多数推广省市中乙醇汽油占汽油的销售使用量比例都较高,且还在进一步提高,可是因为原料、成本和技术问题,中国在乙醇汽油的推广中也遇到一些阻碍,后因政策支持,技术进步等原因,使得乙醇汽油的推广得以顺利进行。

注意事项

自洁清洗特性

车用乙醇汽油中的乙醇是一种性能优良的有机溶剂,具有较强的溶解清洗特性。有经验的驾驶员及维修人员常用乙醇来清洗化油器。用这种方法科清洗出来的化油器干净、彻底。同样道理,车用乙醇汽油也可以

清洗油路、保持油路畅通。但是车辆在首次使用乙醇汽油时,特别是在使用1—2箱油后,在乙醇汽油的清洗作用下,会将油箱、油路中沉淀、积存的各类杂质(时间越长、杂质积累越多。特别是铁制油箱),如:铁锈、污垢、胶质颗粒等软化溶解下来,混入油中。这些杂质可能会造成油路不畅。

建议:车辆在首次使用车用乙醇汽油时,最好对车辆的油箱及油路的主要部件,如:燃油滤清器、化油器等进行清洁检查或清洗。以保证燃油系统各部件的清洁。

亲水特性

车用乙醇汽油由于混配有一定量的变性燃料乙醇,乙醇是亲水性液体,易与水互溶,不同于汽油,汽油可以和水分离,水份沉积在油箱底部。因此车辆在首次使用车用乙醇汽油时,应对油箱内进行一次检查,以防止乙醇汽油与油箱底部可能存在的沉淀积水互溶,使油中水分超标,影响发动机的正常工作。

建议:这种情况虽属少数,但也不能忽视。

夏季使用乙醇汽油应稍加注意

A检查油箱进排气阀是否认畅通:夏季环境气温较高,燃油的挥发性增大,如油箱附件—排气阀堵塞,使部分燃油由液态转化为气态时,气体不能经排气阀排出,易造成油路气阻的产生概率增大(普通汽油也是如此)。

B使用乙醇汽油的车辆,夏季加油时不要将油箱加的太满,要留有一定的油品膨胀空间。

C如到不具备乙醇汽油供应的外地,乙醇汽油和普通汽油可任意混用 。

乙醇汽油是否对橡胶适应性有影响

试验表明,绝大多数橡胶件均能适应乙醇汽油。只有少数几种不适应,但腐蚀作用缓慢。试点中发现,早期生产的机械式汽油泵中的橡胶膜片适应性较差,使用乙醇汽油后个别出现溶胀裂纹现象。由于橡胶部件在外观上无法区分材质成分,可由定点汽修厂将购回的部件事先做个车用乙醇汽油浸泡试验,再装车使用。

由于乙醇汽油还并未完全普及使用,其它注意事项还有很多,比如初次使用时要认真调试观察发动机是否有太大异常;长期使用要考虑供油系统中的橡胶和有机零件是否耐醇类腐蚀,等等。

相关优势

减少排放

车用乙醇汽油含氧量达35%,使燃料燃烧更加充分,据国家汽车研究中心所作的发动机台架试验和行车试验结果表明,使用车用乙醇汽油,在不进行发动机改造的前提下,动力性能基本不变,尾气排放的CO和HC化合物平均减少30%以上,有效的降低和减少了有害的尾气排放.

动力性好

乙醇甲烷值高(RON为111)可用高压缩比提高发动机的热效率和动力性.加上其蒸发潜热大,可提高发动机的进气量,从而提高发动机的动力性.

积炭减少

因车用乙醇汽车的燃烧特性,能有效的消除火花塞,燃烧室,气门,排气管消声器部位积炭的形成,避免了因积炭形成而引起的故障,延长部件使用寿命.

使用方便

乙醇常温下为液体,操作容易,储运使用方便,与传统发动机技术有继承性,特别是使用乙醇汽油混合燃料时,.发动机结构变化不大.

燃油系统自洁

车用乙醇汽油中加入的乙醇是一种性能优良的有机溶剂。具有良好的清洁作用,能有效地消除汽车油箱及油路系统中燃油杂质的沉淀和凝结(特别是胶质胶化现象),具有良好的油路疏通作用。

丰富

我国生产乙醇的主要原料含有糖作物,含淀粉作物以及纤维类燃料,这些都是可再生且来源丰富,因而使用乙醇燃料可减少车辆对石油的依赖,有利于我国能源安全.

相关劣势

热值低

同样体积的乙醇,其能量只有汽油的2/3,当它与汽油进行混合时,实际上降低了燃料的含热量。因此,同样加满一箱油,混合乙醇的汽油只能行驶更少的里程。

蒸发潜力大

乙醇的蒸发潜热是汽油2倍多,蒸发潜热大会使乙醇类燃料低温启动和低温运行性能恶化,如果发动机不加装进气预热系统,燃烧全醇燃料时汽车难以起动,但在汽油中混合低比例的醇,由燃烧室壁供给液体乙醇以蒸发热,蒸发潜热大这一特点可成为提高发动机热效率和冷却发动机的有利因素.

易产生气阻

乙醇的沸点只有78.C%,在发动机正常工作温度下,很容易产生气阻,使燃料供给量降低甚至中断供油,

腐蚀金属

乙醇在燃烧过程中,会产生乙酸,对汽车金属特别铜有腐蚀作用,有试验表明,在汽油中乙醇含量在10%以下时,对金属基本没有腐蚀,但乙醇超过15%时,则必须添加有较的腐蚀抑制剂.

与材料适应性差

乙醇是一种优良的溶剂,易对汽车密封橡胶及其它合成非金属材料产生一定的轻微腐蚀,容涨,软化或龟裂作用.

易分层

乙醇易于吸水,车用乙醇汽油的含水量超过标准指标后,容易发生液相分离,影响使用.

并非"清洁能源"

制造乙醇所涉及的农机、肥料、运输、乙醇加工等一系列环节所消耗的化石能源能量比乙醇本身所能提供的能量还要高出29%,所以乙醇汽油并不能算做清洁能源,也不能减少碳排放。

原油价格高企,多国开始“救急”!不仅“烧粮”,还要“烧油”

巴西为全球最大食糖生产、出口国,同时其将过半甘蔗用于生产乙醇,为全球第二大燃料乙醇生产、第三大燃料乙醇消费国,乙醇为巴西食糖的直接竞争品。2021年4月开始,巴西长期干旱引发的甘蔗、玉米减产担忧加剧,以甘蔗、玉米为原料生产的巴西乙醇价格水涨船高,创近二十年以来新高,ICE原糖价格也在巴西甘蔗减产及乙醇价格支撑下,创近四年新高,后期走势备受关注。基于巴西乙醇对巴西乃至全球食糖市场的重要影响,本文将全面介绍巴西燃料乙醇行业发展历程、现状及政策,当然也包括当前热点解析,以期为投资者提供参考。

_巴西燃料乙醇行业发展历程

在13年第一次石油危机期间,中东产油国宣布石油禁运,导致全球油价在几个月内翻了几番。巴西超过80%的石油需要从国外进口,为了缓解石油危机带来的压力,并从长远角度维护自身能源安全,巴西开始投资可降低石油依赖度的生物燃料生产和设施建设。目前,巴西已是世界上最大的乙醇生产国和消费国之一,在产量方面仅次于美国,在消费方面位列第三(仅次于美国和德国),也是最早实现车用乙醇汽油全覆盖的国家。巴西的燃料乙醇产业经历了崛起-低谷-复兴过程。

13年至1985年为崛起期。13年巴西将发展乙醇燃料上升到了国家战略的层面,15年推出国家乙醇燃料,该旨在通过增加乙醇产量扩大乙醇生产规模,同时强制在汽油中添加无水乙醇等措施,分为两个阶段。

15年—18年为第一阶段,巴西强制推行E20乙醇汽油,并要求所有加油站都提供乙醇泵,同时对正常汽车发动机作微调和改进使其可使用E20乙醇汽油,此外,鼓励原有工厂扩大生产规模,规定其承担10%的乙醇燃料生产任务。19年—1985年为第二阶段,巴西开始生产能够使用纯乙醇的E100汽车,并在5个大城市设立16个添加燃料乙醇的加油站。此外,为了促进燃料乙醇产业发展,巴西向乙醇生产商提供15亿美元,并免除乙醇汽车和燃料乙醇生产时的工业产品税和液态燃料单一税。经过国家战略的两个发展阶段,巴西燃料乙醇的发展取得了巨大的成就,进入了一个新的高潮。截至1985年底,巴西乙醇产量由15年的7.4亿升增长至105亿升,占全球总量的80%;乙醇生产厂由151家增至295家;乙醇汽车开始大规模投入使用,新生产汽车中3/4以上用乙醇燃料发动机。

1986年至2002年进入低谷期。1985年,巴西长达21年的军人独裁统治结束,巴西政治进入文官时代。文官开始取不同于军时期的措施来发展乙醇燃料,减少国家对乙醇发展的干预:1988年取消对蔗农的补贴,取消给予乙醇生产商和相关的免税政策;20世纪90年代,巴西开始根据市场变化实行乙醇掺入汽油的浮动比例制;1991年,制定乙醇自由定价政策;1996年,引入市场竞争机制,完全放开乙醇价格。与此同时,国际糖价开始暴涨,而油价出现大跌,巴西的能源政策转向以石油消费为主,巴西糖厂转为多产糖,导致巴西燃料乙醇行业发展经历转型阵痛。19-1998年,巴西乙醇汽车年产量仅一千多辆,不足鼎盛期的2%。

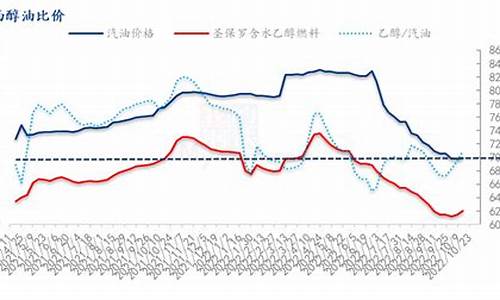

2003年至今开始复兴。由于国际原油和原糖价格新一轮的价格变动,同时,气候变化与能源安全越来越成为国际社会关注的焦点,巴西将燃料乙醇的发展推向一个新的高度,进入大规模商业化发展阶段。2013年巴西研制出可任意选择乙醇、汽油或乙醇与汽油任意比例的混合燃料汽车,即“灵活燃料”汽车。目前巴西国内销售的汽车85%以上都是灵活燃料汽车,车主可以自由选择添加纯乙醇或掺混一定比例的乙醇汽油,消费者通常依据价格优势选择使用何种燃料,若乙醇/汽油比价低于70%,消费者会倾向于使用乙醇。

巴西燃料乙醇生产

(一)巴西燃料乙醇生产工艺

燃料乙醇的生物质原料分为淀粉质、糖质和纤维质原料三种。巴西生产燃料乙醇的原料绝大部分为甘蔗,近些年开始使用少量玉米,生产技术均为第一代的五步法:液化-糖化-发酵-蒸馏-脱水。巴西生产的燃料乙醇分为含水乙醇和无水乙醇,其中,含水乙醇可以直接在灵活燃料汽车或乙醇汽车中使用,无水乙醇则需以18%—27.5%的比例强制混入汽油中使用。

用甘蔗生产乙醇的工艺,前半部分与榨糖相同,即压榨提汁,随后蔗汁经预处理、蒸馏和提纯,获得含水乙醇和无水乙醇。以含糖量(TRS)计算,生产1立方米无水乙醇和含水乙醇分别需要1.765吨和1.6913吨TRS,也即1吨糖可以转换成0.566立方米无水乙醇或0.591立方米含水乙醇。

(二)巴西燃料乙醇产量及预期

巴西的燃料乙醇厂主要集中在盛产甘蔗和玉米的中南部,其中,甘蔗生产乙醇历史悠久,糖厂可以将甘蔗在生产糖与乙醇间灵活转换,主要是基于两者比较收益及资金回笼情况决定,自21世纪以来,南巴西乙醇用蔗比均超过50%,玉米生产乙醇则开启于2014年。2020年,巴西拥有360家乙醇厂(中南部269家),其中玉米乙醇厂有11家(9家独立生产玉米乙醇、2家可灵活生产甘蔗乙醇和玉米乙醇),以生产周期240天计算,乙醇产能428亿升,无水乙醇产能228亿升。2020/21榨季,巴西生产了325.78亿升乙醇,其中91.9%来自甘蔗,而中南部在全国产量占比93.4%。刚过去的2020/21榨季,由于产糖高收益刺激糖厂将产糖用蔗比提高11.74个百分点至46.07%,在甘蔗增产2.5%情况下,南巴西乙醇减产8.4%,降至304.43亿升,不过,玉米乙醇产量由前榨季的16.24亿升攀升至26.5亿升,增幅63%,产量占比由4.88%提高至8.7%。

南巴西自2020年9月开始现旱情,雨季期间降雨依旧偏低,对甘蔗、玉米生长不利,且糖价比较收益高导致乙醇减产担忧明显。根据巴西国家商品供应公司最新预测,2021/22榨季南巴西甘蔗榨量料为5.748亿吨,同比降4.6%,乙醇产量料为283.6亿升,同比降7.4%,糖产量料为3580万吨,同比降6.4%(乙醇减幅超过糖,可以推导出产糖用蔗比趋于提高),预计玉米乙醇产量35亿升,同比增32%;预计2020/21年度巴西玉米产量1.064亿吨,较前期预期有所下调,但仍有望同比增产3.7%。根据UNICA数据,南巴西今年4月累计产玉米乙醇2.243亿升,同比增长15.16%。因此,本榨季玉米乙醇产量维持增长态势较为确定,产量占比有望进一步提高至12.3%,乙醇减产主要受甘蔗乙醇影响。

目前巴西马托格罗索有2家独立生产玉米乙醇厂和1家灵活原料乙醇厂正在兴建中,预计未来1-2年将投入使用。其他七个独立生产玉米乙醇项目处于不同的发展阶段,若全部投入使用,玉米乙醇总产能将达到55亿升。巴西玉米乙醇全国联盟(UNEM)预计,到2028年,巴西将生产80亿升玉米乙醇,相当于全国乙醇产量的五分之一。不过,玉米乙醇扩张的潜力仍然受到当地燃料乙醇需求、和物流限制。目前,玉米乙醇需求基本局限在中部的玉米产区,人口密度低导致消费增长有限,外运又受地理及物流限制。巴西玉米乙醇行业正在推动支持的基础设施项目以改善运输物流,包括将铁路从朗多诺波利斯向北扩展至佛得角卢卡斯,铁路更接近玉米乙醇产区。此外,巴西拥有Logum乙醇管道系统,该系统将巴西主要乙醇生产区与主要燃料消费中心(如圣保罗和里约热内卢)连接起来,将来将管道延伸至朗多诺波利斯,但需数年时间完成。

巴西燃料乙醇消费与进出口贸易

(一)巴西燃料乙醇消费

巴西灵活燃料汽车的普及和强制在汽油中混合无水乙醇政策刺激巴西燃料乙醇消费。自2003年推出灵活燃料汽车开始,巴西灵活燃料汽车占有率迅猛增长,2015年达到顶峰,灵活燃料汽车销量在所有轻型汽车中的占比达到88.45%,目前接近85%。灵活燃料汽车可以使用汽油C或含水乙醇作为能源,车主通常基于乙醇/汽油比价选择燃料,70%为分界线,高于分界线则更倾向于使用汽油,反之青睐乙醇。此外,巴西强制在汽油中混合的乙醇比例为全球最高,2011年以来混合比例在20%-27%区间,期中,2015年3月以来一直维持在27%,汽油消费增长的同时,也带动无水乙醇消费,2019年巴西燃料乙醇消费量达到328.5亿升历史新高,乙醇总混合比例高达54.1%。

2020年,受疫情影响,巴西轻型汽车销售量仅195.08万辆,比2019年下降26.62%,接近2016年水平,乙醇和汽油消费量出现12%和6.2%下滑。2021年1-4月巴西轻型汽车销量达到66.3万辆,同比增长13%,预计随着巴西疫情好转和经济复苏,后期销量有望进一步恢复,全年总销量接近230万辆,同比增长17.6%。乙醇消费方面,汽车销量增长及出行需求增加有助于刺激能源消费,但偏高的乙醇/汽油比价抑制乙醇消费,在汽油中的乙醇混合比例未出现政策调整情况下,预计燃料乙醇消费增长不及汽油,分别为6.5%和11.7%,乙醇总消费量为308亿升,乙醇总混合比例降至51.3%。

(二)巴西燃料乙醇进出口贸易

巴西超过90%的燃料乙醇出口自中南部地区,美国为最大出口目的地。17/18榨季至20/21榨季,巴西榨季乙醇出口量逐年增长,自14.5亿升增至的19.1亿升,出口在总产量的占比由5.2%提高至8.9%;期间累计出口80.2亿升乙醇,其中出口至美国39.8亿升,占出口总量的50%。

20/21榨季巴西乙醇出口量同比增长54%,主要受美国玉米乙醇D6RIN价格大涨和巴西货币大幅贬值刺激,而前者是主因。根据2005年美国“能源政策法案”和2007年美国“能源独立和安全法案”,美国要求在销售的车用燃料中添加生物燃料,美国环境保护署每年发布可再生燃料标准(RFS),及与之配套的可再生燃料义务数量(RVO)和可再生燃料识别码(RIN),所有以石油为基础的汽油或柴油的炼油厂或进口商必须出示相应的RINs量。RIN具有货币价值,而且可以流通,各方可以购买RIN以履行其义务或出售多余的RIN。2020年上半年疫情导致美国能源价格大幅下挫,但汽油价格跌幅远超乙醇,下半年开始玉米价格大涨又提高乙醇生产成本,掺混乙醇不经济,导致玉米乙醇D6RIN价格持续上涨。RIN的价格上涨鼓励生产商将可再生燃料量混合到石化燃料中,因为生物燃料的掺兑商们能够在二级市场上交易RIN并获取RIN上涨的利润。巴西货币是受疫情冲击最严重的新兴经济体,雷亚尔大幅贬值让巴西乙醇竞争力增强,从而刺激出口至美国的乙醇放量。

当前美国玉米乙醇D6RIN价格仍在上涨,已达到1.9美元/加仑,美国汽油消费增加预期仍将对D6RIN价格形成支撑。不过,根据CBOT乙醇价格折算,21年6月合约的乙醇价格接近3290雷亚尔/立方米,巴西3600雷亚尔/立方米的乙醇出厂价已高于CBOT乙醇价,新榨季巴西向美国出口乙醇量将趋于下滑。

巴西的燃料乙醇主要进口至东北部,绝大部分进口自美国,受政策波动大。巴西根据国内乙醇供需及其它因素,不定期调整进口自美国的乙醇关税或设定零关税进口配额,后文将详细述及。16/17榨季至19/20榨季,受益于零关税进口配额,巴西乙醇进口量徘徊在14.1-17.4亿升之间,较前几个榨季大幅增长,其中,进口自美国的乙醇比例超过90%。

20/21榨季巴西乙醇进口量大降65.2%至5.7亿升,除受巴西雷亚尔贬值及疫情抑制乙醇消费影响外,更关键的还是政策影响。2019年8月底制定的乙醇年度零关税进口配额为7.5亿升,高于前两年的6亿升,但配额发放严格,2020年2-3季度,配额按每季度2.75亿升发放,且只有生产商能申请配额,抑制进口积极性。2020年8月底零关税进口配额政策到期,巴西延长政策90天,但随着美国和巴西谈判的破裂,自2020年12月14日起,巴西对进口自美国的燃料乙醇征收20%关税,乙醇进口量再次削减。若巴西延续乙醇进口政策,则新榨季进口量严重依赖内外价差,增长难度较大。

巴西燃料乙醇政策

(一)强制在汽油中混合无水乙醇

自17年以来,巴西强制性要求在汽油中添加一定比例的无水乙醇,混合成汽油C方能出售,根据立法要求,汽油C的无水乙醇混合比例在18%—27.5%范围浮动,此后巴西根据各方面情况对无水乙醇比例进行了多次调整,单次调整幅度在2-5个百分点。最近的一次调整在2015年3月16日,无水乙醇混合比例由25%提高至27%,此后未有变化。

2021年5月14日,燃料分销商称乙醇价格高且供应紧张,难以从工厂获得足够的乙醇以满足强制性混合要求,导致汽油分销延误,巴西全国燃料商业联合会向能源和矿业部发出文件,要求降低汽油中的乙醇混合比例,由当前的27%降至18%。不过,巴西能源和矿业部表示,正在关注供应情况,尚未看到减少乙醇混合的必要性。巴西的糖和乙醇工业协会Unica否认市场短缺,并补充说随着南巴西生产加快,乙醇产量将提高。

就乙醇库存看,20/21榨季末(3月底),南巴西无水乙醇库存8.14亿升,较五年均值低5%,库存偏紧;含水乙醇库存19.47亿升,较五年均值高14.4%,库存偏高。到了4月15日,南巴西无水乙醇库存6.35亿升,较五年均值低12%,但上榨季偏高库存拉高五年均值,修正极端数据,偏低值为6%,库存进一步偏紧;含水乙醇库存11.5亿升,为历史次高水平,较五年均值高8.5%。而4月1日-15日,南巴西生产乙醇7.31亿升,同比减少25.9%,其中,无水乙醇产量1.04亿升,同比减幅41.47%,无水乙醇销量则为6.56亿升,同比增加24%。因此,可以推断出,无水乙醇库存紧张加剧,一方面是由于糖厂减少产量,另一方面是汽油消费增长带动。巴西糖厂可以灵活生产含水乙醇或无水乙醇,根据巴西国家商品供应公司的预测,南巴西乙醇产量283.6亿升,则推算巴西乙醇总产量近311亿升,基本可以满足308亿升消费量,但存在净出口,预计量不超过8亿升。则期末库存接近14.5亿升,库存消费比4.7%,较五年均值低0.9个百分点,库存偏紧。阶段影响上,南巴西后期开榨加速,将有助于缓解无水乙醇库存紧张程度。

根据前文推算的2021年巴西汽油消费数据,若无水乙醇混合比例由27%降至18%,无水乙醇消费量将降至72亿升,政策减量36亿升,相当于2020年乙醇总消费量的12.5%,或635万吨糖。当前仅属于燃料零售商提议阶段,相关方存在异议,政策落实需时日且存在不确定性。根据以往乙醇混合比例的调整幅度,直接调降9个百分点少有,因此,列出无水乙醇不同混合比例调整下对于乙醇减量及糖当量的影响。若按照以往最大幅度的5个百分点调整,降至22%,则无水乙醇消费减量20亿升,相当于糖353万吨,略高于当前预期的糖减产量。如果乙醇消费减量不分流至糖,则期末库存将增加至34.5亿升历史新高,排除此种可能;如果部分分流至糖,则巴西糖减产担忧将有所缓解,回归至正常乙醇库存水平仅需乙醇消费减量5亿升,则分流至糖的量接近265万吨。

(二)乙醇进口政策

根据南方共同市场(Mercomsul)协议,巴西乙醇的进口关税为20%,然而,自2010年4月开始,巴西将乙醇

列入“例外名单”,下调进口关税至零,此后根据国内乙醇供需及其它因素,不定期调整乙醇进口关税。2016

年下半年至2017年初,巴西大量进口美国乙醇,2017年3月,巴西甘蔗和糖行业协会(UNICA)要求对进口

乙醇征收16%的关税,巴西东北部糖厂甚至要求恢复20%的南方共同市场协议关税。2017年8月23日,巴西农业

部提出建议,为乙醇设定6亿升零关税进口配额,超额部分征收20%关税其中,零关税进口配额按季度发放,每季

度1.5亿升,两年后重新修订政策。2019年8月31日,巴西将乙醇零关税进口配额由6亿升增加至7.5亿升,

2020年8月31日到期,遭到业界反对。为尽量减少新的零关税配额对东北地区乙醇行业影响,巴西经济/外贸部于

2019年10月21日制定了7.5亿升乙醇零关税进口配额的分销规则,其中,2019年8月31日至2020年2月28日

之间,只有2亿升零关税进口配额,因期间恰逢巴西东北部榨季生产期,在接下来的两个季度,零关税进口配额被

提高到每个季度2.75亿升,只有生产商能申请配额,且配额分配以先到先得为基础分配,每个生产者限量为250万升,个别生产商在确认初始进口量后可以申请新的配额。2020年8月底零关税进口配额政策到期,巴西延长政策90天。随着美国和巴西谈判的破裂,自2020年12月14日至今,巴西对进口自美国的燃料乙醇征收20%关税。若巴西延续乙醇进口政策,则新榨季进口量严重依赖内外价差,增长难度较大。

基于当前巴西乙醇价格高企及无水乙醇库存偏紧问题,美国部分机构认为,巴西征收的20%乙醇进口关税抑制美国乙醇流入巴西市场,若取消乙醇进口关税,或比削减汽油中的无水乙醇更具优势及可操作性。基于当前巴西及美国的乙醇价格,取消20%进口关税确实可以刺激美国乙醇出口至巴西市场,但巴西在评估乙醇进口关税问题上,除了考虑能源价格因素外,还得评估对乙醇生产行业影响,此外,与美国间的政治关系也尤为关键。因此,预计取消乙醇进口关税不会是巴西决策层的首选。

原创出品,禁止抄袭,违者必究。

原油价格自俄乌冲突爆发后,瞬间飙升,一度逼近140美元/桶的高位,后来虽然有所回落,但总体仍然在100美元/桶之上浮动。

但近期再次呈上行趋势,截至6月7日,美油价格涨至119.41美元/桶,涨幅为0.77%;而布伦特原油价格则涨至120.57美元/桶,涨幅为0.89%。

主要受两方面因素影响:

一是俄罗斯是原油出口大国,随着一系列制裁的影响,俄罗斯原油出口预期受阻,因此使得市场供给预期减少;

二是随着全球夏季用油高峰的来临,市场对原油需求增加,在供弱需强的格局下,再次助推油价上涨。

能源价格持续高位,多国为平抑高涨的油价,对生物燃料需求大增。

一、将有更多粮食被“烧掉”

随着油价持续上涨,生物燃料市场也开始活跃起来。

常见的生物燃料比如燃料乙醇,主要分为甘蔗乙醇和玉米乙醇,其主要原料就是甘蔗和玉米。

例如,美国的生物燃料市场就十分庞大,在2021-2022年度,美国用于生物燃料的玉米数量为1.36亿吨,占到美国当年玉米总产量的35%,相当于全球玉米贸易总量的73%。

而今年以来,随着全球原油持续上涨,美国国内汽油价格也一路飙升。

根据美国汽车协会最新数据显示,美国汽油价格在6月7日这天平均零售价达到了4.92美元/加仑,创下新纪录。

而据专家预测,随着期的到来,旅行需求增长,这一价格可能仍将继续上涨。

受此影响,美国正在要求炼油厂增加玉米乙醇等生物燃料的使用。

美国环境保护署在6月初时公布,今年可再生生物燃料的最终配额为206.3亿加仑,并希望可以推动市场选择更多的石油及柴油替代品。

但是随之而来的是对粮食的需求将会增加。

根据推算,如果用乙醇装满一辆suv汽车,那么所需用的玉米数量大约可供一个人吃一年。

因此,这意味着,随着生物燃料需求的高涨,也在推动粮食需求的上升,从而也推动着粮价的上涨。

二、更多植物油也面临被“烧掉”

除了燃料乙醇外,生物燃料还包括生物柴油,生物柴油则主要以豆油、棕榈油、菜籽油为原料,美国、巴西、欧盟、印尼等经常使用。

同样,在美国环保署公布的最终方案中,也预示着可再生柴油的产量将增加,因此也带动了美国豆油需求的上升,使得豆油价格出现了上涨。

此前,美国农业部对2022/23年度生物燃料中豆油的添加需求调到了120亿磅,同比增长12%,而巴西也考虑在下半年将生物柴油的掺混比例从10%提升至15%,而阿根廷在今年1-5月份共出口生物柴油73万吨,同比大增78%,这再次使得全球豆油价格上升。

除了美洲国家以外,棕榈油生产大户印尼也正在大力推动生物柴油的发展。

据该国能源与矿产部部长介绍,通过使用掺混30%的棕榈油制成的B30生物柴油,在2021年印度共节省外汇45.4亿美元,他还称大力推广生物柴油,不仅能很好的平抑国内油价,还能稳定印尼的棕榈油价格并增加农户收入,减少温室气体排放,有巨大的经济价值。

2022年,印尼划拨了1015万千升的生物柴油配额,这也意味着,在原油价格长期维持高位的情况下,生物柴油的性价比凸显,使得全球油脂市场不断波动,价格易涨难跌。

结语

当前全球市场的波动已不再是单一市场的波动,而是相互传导,相互作用,能源、粮食、油脂三大市场紧密相联,在能源价格高企的背景下,也支撑着粮食、油脂市场继续向上运行。

欢迎收藏“新农观”,一起了解新时代下三农的新发展。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。