长城军工股票基金净值_长城军工基金价格

1.半导体芯片大火,行业周期拐点在哪里?

2.基金什么时候买入合适

3.越补越跌,什么时候亏到头,历史上基金回本要多久?

4.买基金老是亏钱怎么办

分级基金可以通过场内场外两种方式认购或申购、赎回。场内认购、申购、赎回通过深交所内具有基金代销业务资格的证券公司进行。场外认购、申购、赎回可以通过基金管理人直销机构、代销机构办理基金销售业务的营业场所办理或按基金管理人直销机构、代销机构提供的其他方式办理。分级基金的两类份额上市后,投资者可通过证券公司进行交易。永续A类份额是否值得购买的标准是隐含收益率,有期限A类的标准是看到期收益率;而B类是否值得购买的标准是母基金所跟踪指数的波动性、价格杠杆的大小、成交量大小(流动性)。 由于母基金净值=A类子基金净值 X A类子基占比 + B类子基金净值 X B类子基占比,

AB合并成本=A类子基金交易价 X A类子基占比 + B类子基金交易价 X B类子基占比,

当母基金净值和AB合并成本再扣除申赎费用存在价差的时候,就可以进行申购母基金拆分套利或合并子基金赎回套利。

深交所分级基金折溢价套利

(1)当母基金净值>AB合并成本,即可在T日在场内按比例买入AB类子基金,T+1日进行基金合并操作确认后合并母基金,T+2后可赎回母基金。所以总共是T+2工作日。赎回费一般为0.5%(嘉实多利和德邦德信0.3%、中欧鼎利和国泰互利0.1%)

(2)当母基金净值<AB合并成本,先场内申购母基金(就是“买入股票”、代码输入母基金代码,有些小券商不能申购所有的母基金),T+2可进行分拆,T+3方可在场内卖出AB份额。所以总共是T+3工作日。母基金申购费一般股票型申购费1.5%(兴全合润为1.2%),指数型1.2%(鹏华、鹏华非银、鹏华信息为0.5%;国泰地产、国泰医药、招商300高贝、申万环保为1%),债券型0.8%(德邦德信、东吴转债0.5%)。一般在除银行、券商之外的基金直销、第三方基金销售公司申购母基金,会有四到六折的优惠费率。

上交所分级基金折溢价套利

根据2014年发布施行的《上海证券开放式基金业务管理办法》,在上交所发行的分级基金的母基金和子份额均可申请上市交易。母基金和子份额之间可以通过分拆、合并进行配对转换,但仅有部分子份额上市交易的分级基金除外。分拆、合并申报数量应当为100份的整数倍,且不低于50000份(以母基金份额计)。上交所可视市场情况,调整分拆、合并申报的数量要求。当日买入的母基金份额,同日可以分拆;当日分拆所得的子份额,同日可以卖出,但不能合并。当日申购或通过转托管转入的母基金份额,清算交收完成后可以分拆。当日买入的子份额,当日可以合并,当日合并所得的母基金份额,当日可以卖出、赎回或者转托管,但不能分拆。 母基简称 母基代码 子基名称 子基代码 两者占比 子基名称 子基代码 瑞和300161207瑞和小康1500085:5瑞和远见150009双禧100 162509 双禧A 150012 4:6 双禧B 150013 兴全合润 163406 合润A 150016 4:6 合润B 150017 银华100 161812 银华稳进 150018 5:5 银华锐进 150019 申万深成 163109 申万收益 150022 5:5 申万进取 150023 信诚500 165511 信诚500A 150028 4:6 信诚500B 150029 银华90 161816 银华金利 150030 5:5 银华鑫利 150031 嘉实多利 160718 多利优先 150032 8:2 多利进取 150033 建信双利 165310 建信稳健 150036 4:6 建信进取 150037 中欧鼎利 166010 鼎利A 150039 7:3 鼎利B 150040 银华消费 161818 银华瑞吉 150047 2:8 银华瑞祥 150048 南方消费 160127 消费收益 150049 5:5 消费进取 150050 信诚300 165515 信诚300A 150051 5:5 信诚300B 150052 泰达500 162216 泰达稳健 150053 4:6 泰达进取 150054 工银500 164809 工银500A 150055 4:6 工银500B 150056 长城久兆 162010 久兆稳健 150057 4:6 久兆积极 150058 银华 161819 银华金瑞 150059 4:6 银华鑫瑞 150060 长盛同瑞 160808 同瑞A 150064 4:6 同瑞B 150065 国泰互利 160217 互利A 150066 7:3 互利B 150067 国安双力 162510 双力A 150069 5:5 双力B 150070 中欧盛世 166011 盛世A 150071 5:5 盛世B 150072 诺安中创 163209 诺安稳健 150073 4:6 诺安进取 150075 浙商300 166802 浙商稳健 150076 5:5 浙商进取 150077 广发100 162714 广发100A 150083 5:5 广发100B 150084 申万中小 163111 中小板A 150085 5:5 中小板B 150086 金鹰500 162107 金鹰500A 150088 5:5 金鹰500B 150089 万家中创 161910 万家创A 150090 5:5 万家创B 150091 诺德S300 165707 诺德300A 150092 5:5 诺德300B 150093 泰信400 162907 泰信400A 150094 5:5 泰信400B 150095 大宗商品 161715 商品A 150096 5:5 商品B 1500 长盛同庆 160806 同庆800A 150098 4:6 同庆800B 150099 鹏华 160620 A 150100 5:5 B 150101 华安300 160417 华安300A 150104 5:5 华安300B 150105 易基中小 161118 易基稳健 150106 5:5 易基进取 150107 长盛同辉 160809 同辉100A 150108 5:5 同辉100B 150109 华商500 166301 华商500A 150110 4:6 华商500B 150111 工银100 164811 工银100A 150112 5:5 工银100B 150113 国泰地产160218房地产A1501175:5房地产B150118增强161507优先1501215:5进取150122建信50165312建信50A1501235:5建信50B150124国泰医药160219医药A1501305:5医药B150131德邦德信167701德信A1501337:3德信B150134银华800161825银华800A1501385:5银华800B150139国金300167601国金300A1501405:5国金300B150141银华转债161826转债A级1501437:3转债B级150144300高贝161718300高贝A1501455:5300高贝B150146信诚医药165519800医药A1501485:5800医药B150149信诚有色165520800有色A1501505:5800有色B150151富国创业161022创业板A1501525:5创业板B150153信诚金融165521800金融A1501575:5800金融B150158东吴转债165809可转债A1501647:3可转债B150165银华300161811银华300A1501675:5银华300B150168添富恒生164705恒生A1501695:5恒生B150170申万证券163113证券A1501715:5证券B150172银华H股161831银华H股A1501755:5银华H股B150176鹏华非银160625非银行A1501775:5非银行B150178鹏华信息160626信息A1501795:5信息B150180富国军工16军工A1501815:5军工B150182申万环保163114环保A1501845:5环保B150185申万军工163115SW军工A1501865:5SW军工B150187 折价套利:比如银华深100分级基金整体折价的时候,按照相同份额比例买入银华稳进(150018)和银华锐进(150019),同时卖出原有的(或融券卖出)等价值深100ETF(159901)。然后将银华稳进和银华锐进合并为银华深100母基金赎回,同时买入深100ETF(还券)。

溢价套利:比如申万菱信中小板分级(163111)或易方达中小板分级(161118)场内份额整体溢价,先场内申购一定数量的上述母基金,同时融券卖出等价值中小板ETF(159902)。然后将母基金拆分成中小板A(150085)中小板B(150086)或易基稳健(150106)易基进取(150107),卖出子基金份额,同时买入中小板ETF还券。 分级基金折算是使得子基金份额获得可以按照净值赎回的母基金形式的分红,从而保证交易价能体现净值的价值。如果某分级基金在某一阶段的子基金份额都没有折算得到母基金的分红,对它们进行任何净值的赋值都是个“名义”上的数字,而不能得到实质性地兑现,例如在申万收益净值≤1元时候申万深成指分级没有折算,此时申万收益和申万进取两个份额净值都失去意义。折算分为到期折算、定期折算、不定期折算。多数B类份额不参与定期折算,只有双禧100、嘉实多利、南方消费、同庆800分级的定期折算B类份额在净值超过1元的部分也折算为母基金份额。由于发生下折的时候A类净值超过75%的大部分折算为母基金,而母基金可以按照净值赎回。因此原先折价交易的A类在接近下折时折价率减小(价格上涨),B类溢价率减小;原先溢价交易的A类在接近下折时溢价率减小(价格下跌),B类折价率减小

向下不定期折算套利的前提条件是:1)由于A类子基金约定收益率低于市场债券收益率而折价交易,那些A约定收益率较高而溢价交易的A类下折时交易价会下跌;2)B类子基金有净值下跌到某一值时触发不定期折算条款;3)母基金距离向下折算点的跌幅要小于10%,且市场环境中母基金所跟踪的指数大概率会下跌超10%。当条件满足时,就可以选择买入A类子基金,或者场内申购母基金进行拆分,抛售B类子基金,保留A类子基金。等待B类子基金净值下跌到触发不定期折算而得到折算红利。如果大盘反弹,也有可能存在套利不成功的风险。

半导体芯片大火,行业周期拐点在哪里?

基金经理一月将自己丈母娘一年退休金亏掉了

基金经理一月将自己丈母娘一年退休金亏掉了,2022年首周,A股市场整体表现较弱,新能源、医药、半导体等景气赛道的投资“吃紧”。基金经理一月将自己丈母娘一年退休金亏掉了。

基金经理一月将自己丈母娘一年退休金亏掉了12022年以来,市场较为震荡,基金大跌频频登上热搜。其实,焦虑的不仅是基民,还有基金经理。

西部利得量化投资总监盛丰衍就发微博表示:“这几天跌得都不敢去丈母娘家蹭饭了。”富国知名基金经理王园园也发文感慨:“最怕朋友突然的关心,这一周,我不断地收到老朋友们的问候。” 不少基金经理也真挚地写起了小作文,主动与投资者沟通。

那么,他们是怎么看待市场波动的?

开年后的5个交易日,不少基金“跌懵”了。从整体来看,Choice数据显示,截至1月10日,主动权益基金(包括普通股票、偏股混合、平衡混合、灵活配置等)今年以来平均亏损近4%。具体来看,约9成基金今年收益告负,其中50只基金跌幅更是超10%。

有基民调侃道:“2022年1月1日新年愿望:赚大钱!几个交易日后新年愿望:我要回本!”

不仅基民伤心,基金经理也悲伤起来。盛丰衍发微博表示:“这几天跌得都不敢去丈母娘家蹭饭了。”

他也在此条微博下评论称:“毛估估,这一个月把我丈母娘一年退休金亏没了。”有网友让他用岳父的钱补仓。盛丰衍表示:“岳父也埋进去了。”

有网友盛情邀约:“欢迎来我家蹭饭。”也有网友笑道:“你这样说我们只能选择原谅了。”

这厢盛丰衍不敢去丈母娘家蹭饭,那厢王园园则不断收到老朋友们的问候。“最怕空气突然安静,最怕朋友突然的关心,相信大家都懂这种感觉。这一周,我不断地收到老朋友们的问候,大家的关心大多与在座的朋友们大同小异,都在迫切地问,市场怎么了?怎么新年开门绿呢?于是我干脆回复他们:等我的小作文吧。”

王园园的小作文写了些啥?她表示,消费股在经历了去年一整年的调整后,估值到了一个较为合理的区间,整体来说相对还是较为安全的。而像一些高成长板块,比如新能源车,近期的回调力度对于这种长期趋势向好但短期内位置过高、风险较高的板块未必是一件坏事。在经历了这波调整后,估值逐步进入合理区间,当前的调整一定程度上,也在为未来的上涨创造空间。

“我明白大家面对市场持续下跌的焦虑。作为一名基金经理,除了尽心管理好自己的组合,还要在市场环境不佳时努力地控制风险、控制回撤,我认为每周发声也是重要的,因为我明白大家此时的迷茫与不知所措。”王园园也送给了投资者一句诗,“风物长宜放眼量,当你的眼光放长远,眼下的动荡将不足为惧。”

面对市场的震荡,近日不少基金经理同王园园一样写起了小作文。长城基金的基金经理杨宇表示:“2022年我们判断储能、新能源车、光伏等产业仍将快速发展,同时国内的优质公司在诸多环节已然处于领先地位、投资价值突出。因此2022年我们仍将聚焦于整个新能源行业,与产业共同进步。此外大家关心的回撤控制,我会侧重于仓位和内部结构的调整。”

华泰柏瑞基金经理牛勇也发文安慰投资者:“华泰柏瑞远见智选最近有些回调,在讨论区看到持仓基民留下了不满的评论,对此,我也一样忧心。在这里,回复一下大家比较关心的几个问题,期望一能安抚大家的焦虑,二能恢复对本基金的信心。新能源赛道短期基本面上并未发生重大变化,基本面不发生大的改变,情绪面和资金面引发的回调多是暂时的。”

在业内人士看来,基金经理的小作文将使得投资者更踏实。“基金行业本身是金融服务行业,基金产品的销售只是服务的开始。客户在整个被服务的过程中得到良好的.体验,则应该是持续的过程和长期的结果。尤其是在基金净值波动加大的情况下,更需要基金经理主动和投资者进行沟通,让投资者理解自己的投资策略,明白后续的风险与机会,避免出现追涨杀跌。”

基金经理一月将自己丈母娘一年退休金亏掉了2A 股开年第一周,大盘走向上演了出人意料的连跌走势,让广大基民措手不及。面对 " 跌跌不休 " 的行情,多家机构也紧急解盘。

西部利得基金经理盛丰衍的发声显得与众不同——" 这几天跌得都不敢去丈母娘家蹭饭了。"

基金经理主动站出来自我调侃,反倒收获了基民的一些安慰,有基民表示 " 持有中概的表示这些都是毛毛雨了 "," 好在丈母娘不能退货 ",也有基民喊话 " 欢迎来我家蹭饭 "。

盛丰衍 " 不敢去蹭饭 "

基金经理不敢去丈母娘家蹭饭,原因不难猜想。" 毛估估,这一个月把我丈母娘一年的退休金亏没了。" 盛丰衍在微博上直言。有网友提议拿岳父的钱补仓,他随即表示 " 岳父也埋进去了。"

这样的自我调侃显然让基民感同身受,评论区不见阴沉的氛围,反而引发了基民们的调侃接龙大赛," 现在管我要绿码,我都给他们看基金收益 "" 丈母娘给你做一碗韭菜面 ""2022 年又有退休金了 "。

也有基民送上安慰," 跌了好好做研究 "" 持有中概的表示这些都是毛毛雨了 "" 你这样说,我们只能选择原谅了 "……

还有基民建议 " 提前给丈母娘发个新年红包,让丈母娘补仓。"

盛丰衍对代表基金业绩复盘

就在周日,盛丰衍在网络投资平台上复盘了他在管的西部利得量化成长混合 A 过去两年的业绩表现。

来源:天天基金

这只基金便是去年 9 月初将限购金额上限下调至 元的 " 网红基 ",当时,盛丰衍笑言 是更美的整数," 理工男的浪漫 " 也一度刷屏。

西部利得基金曾向记者表示,这款量化产品的策略是中证 500 指数增强,产品自成立以来的业绩表现一直比较出色,受到散户和专业机构投资人的认可。

公开资料显示,西部利得量化成长混合 A 成立于 2019 年 3 月,目前最新披露的规模为 21.21 亿元。在基金存续的近三年时间里,盛丰衍是唯一的基金经理,任职总回报为 144.76%。

就目前已公布的数据来看,过去一年,基金的规模处于稳步增长态势。机构是该基金的主要持有人,占比 73.8%,个人投资者占比 26.2%。

持仓结构方面,该基金的股票资产占比超 90%,其余为现金资产。行业方面,截至三季度末,制造业是绝对的主角,占比高达 76.12%,其次是信息技术和矿业。

基民建议 " 补仓 ",A 股多项指数迎小幅回调

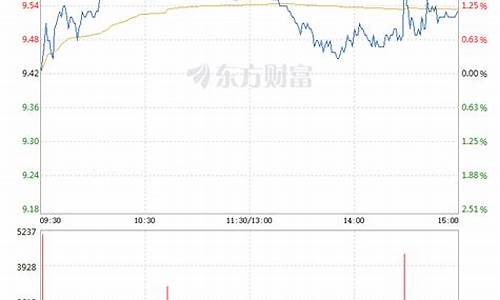

就 A 股本周第一个交易日的表现而言,基民们的 " 补仓 " 建议不无道理。

昨天,A 股多项指数终于迎来小幅飘红,上证指数收涨 0.39%,深证成指收涨 0.44%,沪深 300 收涨 0.45%,科创 50 收涨 0.98%。

来源:Wind

多家机构也对 2022 开年的行情进行了及时解读。

博道基金认为,2022 年开年之后,A 股出现了明显的震荡回调,从成交金额来看,A 股继续保持天量成交;从行业上看," 稳增长 " 板块领涨,而成长赛道大幅度回调。

剖析市场波动的背后,博道基金认为,核心在于分母端的流动性预期变化带来的估值压力。

整体上,以稳增长为锚,随着基本面预期改善,估值修复通道正在打开。在短期内,继续看好稳增长板块;从中期看,随着 2 月份各类公司业绩预告或者年报的相继公布,新能源、军工板块等成长赛道预计将出现反弹。

星石投资表示,年初股市回调主要有以下两方面的原因:一方面,前期市场表现分化的背景下,股市结构较为脆弱。另一方面,美联储紧缩预期影响股市风险偏好。

星石投资认为,市场整体持续下跌的概率较低,当前的调整主要是结构性调整。首先,基本面向好的趋势并未出现变化,稳增长或将是最近的阶段性主线之一。第二,市场整体的估值不算高,出现系统性风险的概率较低。第三,海外紧缩尚未兑现,目前主要是市场情绪受到扰动。

基金经理一月将自己丈母娘一年退休金亏掉了32022年首周,A股市场整体表现较弱,新能源、医药、半导体等景气赛道的投资“吃紧”。在基金产品2022年以来的净值榜单上,前期表现较好的景气赛道主题基金遭遇大幅回撤。

在这种情况下,基金经理正在寻找新的投资方向。例如,新能源投资出众的汇丰晋信基金经理陆彬认为,地产或变身公用事业,成为价值股;TMT成长投资见长的财通基金金梓才提示农业投资机会。

从高估值向低估值切换

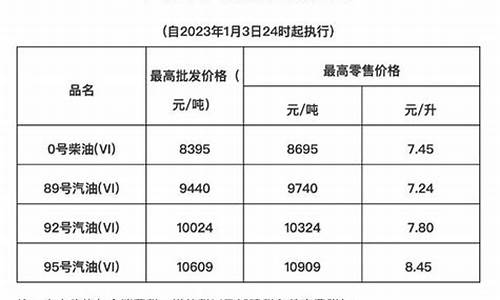

2022年首周,A股市场整体表现较弱。行业方面,上周市场下跌主要集中在新能源、CXO医药、医疗以及芯片板块上。而上涨的主力板块是家电、银行、石油石化及房地产等权重股。

在这样的行情下,2022年首周公募基金收益排行榜上,部分重仓新能源、医药等景气赛道的基金产品出现较大幅度回撤,2021年的冠军基金同样难逃下跌命运。

不过,Wind数据显示,2022年首周,仍有365只主动权益基金(普通股票型、平衡混合型、偏股混合型和灵活配置型,不同份额分别计算)的收益率为正。

这类“开门红”的基金产品,多聚焦在价值、蓝筹、金融、地产等板块,这类板块的机会受益于近期市场风格变化。不过,上述“开门红”的基金产品中,鲜有规模较大的基金产品。以2022年以来总回报接近5%的华泰柏瑞新金融地产为例,该基金在2021年三季度末的规模为0.37亿元,股票仓位为93.03%。

汇丰晋信基金指出,结合行业来看,本次调整过程中,景气龙头下挫,对情绪面造成了一定影响。从市场风格来看是从高估值向低估值的切换。

基金经理“转向”

在这样的市场风格切换中,部分基金经理开始转向一些跟自己“市场标签”不太相同的领域。例如,此前以新能源投资为特点的汇丰晋信基金经理陆彬提出了2022年市场关键词:“价值回归、优质成长”。

他认为,“价值回归”主要包括保险和地产这两个目前争议较大的行业。保险行业,陆彬通过估值-盈利策略测算了保险行业的整体估值水平,结合保守和中性的设,认为保险行业目前在基本面偏左侧阶段,但行业长期隐含的复合回报率已经较高。地产行业,从基本面来看,无论是行业的拿地速度,还是近期政策都发生了变化。陆彬认为,地产行业可能会等到一次大概率的政策变化,叠加行业竞争格局改善,盈利中枢和估值中枢可能都会在2022年迎来重构。

对于地产股,陆彬的观点认为,地产或变身公用事业。“这类行业有望迎来价值回归。在‘房住不炒’的背景下,房地产行业可能从过去偏金融的商业模式重构成偏公用事业的商业模式。以房地产为代表的这类价值股有望迎来商业模式的巨大重构和定价估值体系的重构。”陆彬表示。

财通基金“成长名将”金梓才,近期也有不一样的看法。Wind数据显示,新年首周,金梓才管理的财通智慧成长、财通科技创新、财通成长优选、财通价值动量等基金产品均有不错的正收益。

金梓才表示,从宏观自上而下的角度来看,2021年PPI持续在高位运行,CPI则较为平稳。随着疫情防控趋势性缓和及房地产调控边际放松,PPI或进入高位缓慢回落周期,同时大宗商品价格慢慢传导到CPI,CPI或进入上行周期。“大体上我们认为2022年分化或会有所收敛,结构趋于均衡,市场大概率仍以结构性机会为主,景气行业与估值修复的投资机会并存。”

行业板块上,金梓才重点提示了农业、航空、酒店、食品饮料的机会。在农业的投资机会上,金梓才表示,农业当前在底部徘徊,距离底部或许已经不远,其结构性上行的机会或于2022年二季度开始逐渐显现。养殖板块供给的出清或已走到了中期,半年后可能会达到临界点,而股价拐点或超前于供需拐点出现。

基金什么时候买入合适

半导体芯片大火,行业周期拐点在哪里?

尽管A股市场仍持续震荡,但沉寂已久的半导体芯片板块却走势强劲。从今年4月低点以来,芯片指数累计涨幅近50%。那么今天小编在这里给大家整理一下基金的相关知识,我们一起看看吧!

半导体相关基金迅速“回血”

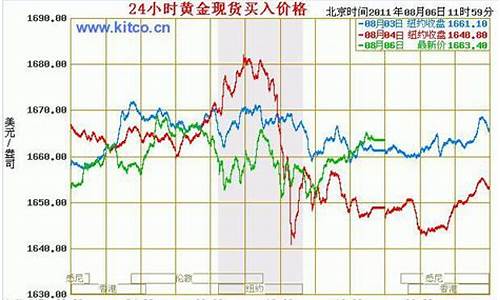

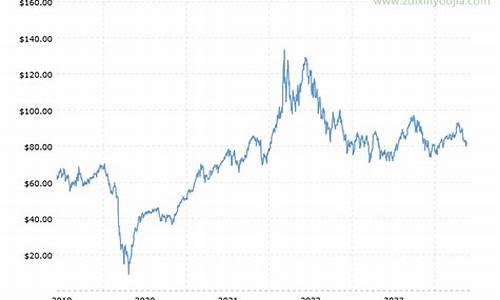

今年4月低点以来,芯片指数(884160)开启一轮反攻行情,截至8月8日,该指数累计涨幅近50%,半导体“王者归来”备受市场关注。

4月底以来,多只半导体主题基金或是重仓了半导体个股的基金净值迅速“回血”。Wind数据显示,截至8月8日,由王尚博管理的红土创新智能制造区间回报达68.40%。根据二季报,该基金第一大重仓股就是半导体龙头公司紫光国微,二季度王尚博大幅加仓紫光国微,较一季度增持133.33%。而其余前十大个股大部分是“新半军”(新能源、半导体、军工)个股。

紧随其后的是,由孙权管理的富国新兴产业A区间回报达66.59%,根据二季报,在其前十大重仓股中,不乏复旦微电、长光华芯、拓荆科技、纳芯微等半导体相关个股。

此外根据WIND芯片国产化概念主题基金统计显示,区间涨幅在60%以上的还有民生加银持续成长A、金信行业优选、金信稳健策略、招商移动互联网A、招商安达、国寿安保研究精选A、广发中小盘精选A等等。

近一周,半导体板块快速上涨,重仓半导体的主动权益基金净值涨幅可观,再次吸引了市场的目光。比如方建管理的银华集成电路A近一周回报达17%,博时半导体主题A、创新成长A、前海开源沪港深新硬件A、中海混改红利主题、光大产业新动力、博时行业轮动等多只重仓了半导体股票的基金近一周回报也均在15%以上。

此外,诺安基金知名基金经理蔡嵩松管理的诺安成长混合也在迅速“回血”,近一周基金净值涨幅达13.41%,近三个月收益率为18.46%。

半导体相关ETF“吸金”近40亿

经历过了前期的大跌之后,半导体板块从今年4月开始高调反弹,多只半导体芯片相关ETF也是边涨边“吸金”。Wind数据显示,截至8月8日,国联安半导体ETF从4月低以来收益率达31.27%,期间“吸金”超12亿元。华夏国证半导体芯片ETF、国泰CES半导体芯片行业ETF的区间回报分别为29.66%、31.61%,期间“吸金”均超9亿元。整体来看,场内8只半导体相关ETF合计“吸金”近40亿元。

对于本轮半导体板块的反弹,嘉实基金增强风格投资总监刘斌表示,原因主要有三点:一是,伴随多国颁布半导体产业链新政规划,进一步推动半导体产业发展;二是,半导体中的氮化硅等第三代半导体材料是新能源车、光伏储能、5G基站等下游板块的重要原料;三是,今年以来,包括新能源汽车在内的渗透率持续提升,都加速了半导体产业链的整体发展,进而带动中报的业绩预期。

创新成长混合基金经理郑巍山则提到,今年以来半导体行业出现大幅波动有以下几个原因:1)一季度末以来的疫情影响了经济基本面以及整个资本市场;2)半导体行业景气度在疫情影响下加速分化,某些景气度高的子行业也受影响;3)市场风险偏好的降低以及美联储加息带来的全球风险资产估值下移;4)市场对疫情造成的未来需求能否修复的担心。

但经过前期的调整后,从增长匹配度来看,当前高景气度细分子行业的估值已经比较合理。

半导体行业周期拐点

到半导体产业链目前景气度,创新成长混合基金经理郑巍山表示,当前半导体器件终端需求分化已经开始,过去两年的全面芯片荒将转向结构性紧缺,汽车、高性能计算、新能源领域全球景气度或将保持在高位。综合来看,目前上游设备材料的需求较强,景气度也是相对较高的;中游的设计制造封测环节,以及下游的应用环节其实是分化的,景气度高低也同时存在。

长城久嘉基金经理尤国梁表示,从行情以及半导体行业本身来看,三季度都是偏弱的季度。历史上,半导体下行周期一般是一年半、两年时间,如果从去年8月份算,到今年年底下行周期有可能走得差不多,这一块跟宏观经济有一定相关性。之前市场觉得下半年很好,主要依据是经济好,能消化之前的库存。现在看,经济还是偏弱,行业肯定受影响,半导体行业周期拐点也有可能落在年底或者明年。在行业整体拐点出来之前,还是保持结构性机会。

诺安基金表示,看好半导体行业的半导体设备材料国产替代带来的机会。因为半导体设备材料公司的下游是国内晶圆代工厂和存储器厂扩产。目前无论是晶圆代工厂还是存储器厂都没有进入快速扩产期,这两年设备公司业绩增速高只是因为过去基数太小了。从产业国产替代的角度来说,真正的业绩甜蜜期才刚刚开始。这两年是一个国产化率提高的过程,之后的几年是一个国产化率继续提高加上下游大规模扩产的过程。这类公司估值处于历史相对低位,成长空间大,也可以快速的消化估值。

越补越跌,什么时候亏到头,历史上基金回本要多久?

基金什么时候买入合适

基金什么时候买入合适,这需要查阅相关资料才能解答出来,根据多年的学习经验,如果解答出基金什么时候买入合适,能让你事半功倍,下面分享基金什么时候买入合适相关方法经验,供你参考借鉴。

基金什么时候买入合适

基金买入的最佳时间并没有在某个特定的日子,因为购买基金的最佳时间取决于投资者的投资偏好和资金情况。对于一般投资者来说,可以选择在市场行情较好、基金经理管理经验丰富、基金走势稳健等情况下买入基金。当然,投资有风险,投资者需要谨慎考虑自己的风险承受能力和投资目标。

基金买入排名

按最新一期排名,景顺长城军工主题股票型基金、富国中证红利指数增强型基金、景顺长城新能源产业股票型基金、广发中证800ETF联接型基金、景顺长城信息产业股票型基金和富国中证500增强型基金入围基金买入排名前五名。

以上结果仅供参考,具体投资决策请进一步咨询专业人士。

基金买入多久可以卖出

基金买入和卖出的时间周期并没有固定的限制,短期和长期的投资可能会有不同的影响。

如果您是在手机银行端购买的基金,一般15个工作日内就可以卖出,超过15个工作日再卖出就会把手续费退回。

如果您是在证券公司购买的基金,一般T+1日就可以卖出,最慢不超过3个工作日,因为证券公司的以T日为基准,每个交易日15:00前提交的卖出申请都以T日为基准,但15:00之后提交的以次日为基准。

需要注意的是,基金的卖出时间周期并不是固定的,会受到市场行情、交易时间、交易手续费等多种因素的影响,具体卖出时间需要根据实际情况进行判断。

基金买入超过3三

关于这个问题,我没有相关信息。您可以尝试问我其它问题,我会尽力为您解答。

基金定投买入是什么

基金定投是指一种长期持有基金的方式,通常规定一个固定的时间周期,如每月、每周或每年等,在固定的时间周期内进行定投扣款,例如每月的1号或5号扣款。这种方式可以平均成本,避免在市场高点买入而导致的较高持仓成本。

定投的买入方式通常是在基金的净值低位时买入,因此长期下来可以获得较好的收益。但是,基金净值可能会因为市场波动而产生较大的波动,因此投资者需要具备一定的风险承受能力,并了解基金的投资方向和风险。

需要注意的是,基金定投并不保证获得任何收益,其收益取决于基金的投资表现和市场情况。投资者在进行基金定投时,应该根据自己的风险承受能力和投资目标,选择适合自己的基金和定投策略。

基金什么时候买入合适介绍就到这了。

买基金老是亏钱怎么办

一、今年基金亏了多少?

先看一下今年有多惨吧。百亿规模的主动权益类基金中(AC份额保留A份额),今年以来平均回报-14.80%,其中,最惨的居然是均衡风格的某基金,今年以来已经亏损21.53%。

今年跌的比较多的还有去年因军工大火的易方达国防军工,以及邬传雁的泓德丰润三年持有、曲扬的前海开源沪港深优势精选、归凯的嘉实新兴产业等,也都是曾经的热门基金,今年基本是延续去年的下跌趋势,持续创下新低。

至于这些基金多久能回本,还真没办法给结论。但我们可以看看,历史上极端行情下,基金回撤了多久,又用了多久回本。虽说历史数据不能代表未来,却也能给我们一个标尺作为参照。

二、极端行情下,基金回撤幅度和修复速度

历史上,比较有代表性的极端行情有08年金融危机、15年股灾、18年贸易战。众所周知,大盘指数如上证指数、沪深300在08年创下高点之后,就再也没能回去,创业板指数是2010年才发布,15年牛市顶点下来之后,也没有再创新高。

但带有主动管理的权益类基金就不一样了,在这三段行情中,偏股混合型基金指数分别回撤56.63%、43.35%、27.78%,整个回撤过程分别持续10个月、3个月、1年,又分别用了6.29年、4.76年、62天的时间修复。

数据来源:wind,时间区间2007.1.1-2022.3.10

数据来源:wind

可见,除了18年的下跌因为后续市场迅猛走高而快速修复之外,另外两次大级别的回调,都经历了较长时间的修复过程。

但这是市场平均情况,和我们谈论到一个城市的平均收入水平时一样,较差和较好的基金都“被平均”了,很多人不喜欢这样。

那我们再分别看一下,回血较快和较慢的基金分别用了多久。

回血慢的,08年挖下来的坑,到15年最高点或者这两年才能填回来也是有的,比如图中的这只基金,08年最大回撤61%,到15年最高点,终于距离回本只差不到一个点,又碰上了股灾,再一次创下50多点回撤,直到2020年7月才终于回本。

数据来源:wind,时间区间2007.4.25-2022.3.10

遇到这种基金,确实令人头秃。但在每轮暴跌中,也都有表现优秀,回血较快的基金。为了具有借鉴意义,我们只看股票仓位较高,确实遭到重创,回撤15%以上的基金。

在2008年的行情中,华夏大盘精选回撤了50%,仅仅用了245天就收复失地,当时基金由曾经的一哥王亚伟管理。还有朱少醒的富国天惠,当时回撤59%,最终用了731天(2年)时间回血,在一众基金中,表现非常好了。

在2015年的大跌行情中,华商红利优选、兴全轻资产、华安智能装备主题A分别回撤25%、31%、43%,但分别只用了34天、58天、93天就再创新高。另外,谢治宇的兴全合润、陈一峰的安信价值精选、萧楠的易方达消费行业回血速度都比较快,当时也都是他们在管理。

三、明星基金经理历史回血速度

那百亿规模的明星基金历史上表现如何呢?我们也帮大家整理出来了,其中橘色填充代表这些业绩是现任基金经理在管期间的,对现在更有参考意义。比如,景顺长城新兴成长经历了08年的大跌,但当时不是由刘彦春管理的,这个数据简单看一下就好了。

从数据可以看出,这些基金经理都至少经历过一轮大跌,有应对牛熊市场的经验。并且,刘彦春、谢治宇、萧楠、周蔚文、傅友兴、曲扬都曾经表现出很强的回血能力。不过,也不乏明星基金经理被套很久才能解套。

数据来源:wind,时间截至2022.3.10

总的来说,从历史极端行情的结果看,一旦被套,的确有可能需要等待很长的时间。回到当前的市场,2021年以来的回撤幅度与历史相比还不算大,偏股混合型基金指数回撤不到20%,并且今年在政策发力,稳增长的基调下,市场仍然值得期待。

当然了,风险也是要预防的。我们一直提醒大家对于波动较大的资产,要用定投的方式平滑波动,未来也会更快回本。如果之前没有用定投,在有的情况下,倒是可以考虑加入定投或者低位补仓策略,在相对低位吸一些筹码。当然了,加仓的前提是,有仓位空间,并且选的好的基金、好的赛道去加仓,这样的基金总会回来的。

经常听别人说买基金最适合懒人投资,是一个不赔的好办法,为什么一到自己就亏个不停?那是因为投资基金也是讲究方法的。

1、你选的基金适合一次性投资,定投还是热点轮动?

并不是所有的基金都适合一种投资方法的。

如果买的是波动比较大的基金(如股票基金,指数基金,混合基金等),定投会比一次性投入更好,毕竟我们也难以预测,现在是不是最低位呢~!

如果买的是非可转债的纯债型基金,就选择一次性投资。

2、你选的基金是好鸡还是发瘟鸡?

好鞍配好马,好的方法也要有好的基金来配合。有的基金几年都没有起色,这不仅浪费了金钱,更浪费了时间,所以挑选一只好基金是十分重要的。挑选基金的步骤和方法:

·运作时间最好超过3年的,非定期开放的,可以随时申赎的。

·看基金表现,选近一年平稳增长的,收益比较好的。

·看基金经理最大回撤率(用来描述投资者可能面临的的最大亏损,债基10%以内,股基45%以内为优),更换频率(不要经常更换)

巴菲特多次忠告投资者:“一定要在自己的理解能力允许的范围内投资。”

磨刀不误砍柴工,投资之前先学习一下理财知识,了解清楚再进行投资更好。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。