江西今日金价查询_江西最新金价走势分析

人家这是我完成作业的,我来教你吧:

紫金矿业半个月内强于指数1.22%;从目前盘面来看,今明可能下跌或低位震荡。未来几天反弹将到来;该股近期的主力成本为9.11元一线,价格处成本以下,弱势状态明显;周线仍为下跌趋势,如不突破“10.68元”不能确认趋势扭转;该股前期资金介入迹象还是清晰可见的,一旦等到整个市场的阶段性风险得以充分释放,将有能力挑战前期高位平台。基本面上,对于黄金价格的预期不改,预计年内升至 1500 美元/盎司;一年内,黄金价格或冲击 2000 美元/盎司,两年内或达到3000~5000 美元/盎司高位。未来金价上涨,黄金股的内在价值增长将是普遍现象。公司是储量最大、产品结构最丰富的黄金上市公司、中国最大的矿产金生产企业、中国第三大矿产铜和第六大锌生产企业之一,根据公司2009年公布的储量数据,黄金储量714.65吨,铜1062.68万吨,铅锌523万吨,矿产储量丰富。公司产品结构丰富,以金为主,铜、铅锌、钨、铁等基本金属并举,是同类矿产公司中产品最为丰富的公司。黄金股中PE最低,估值优势显现,公司相对估值低于其他黄金生产企业,具有一定的估值优势。

上半年营业收入同比增长50.2%,净利润同比增长40.1%,EPS为0.186元10年上半年公司实现营业收入134.6亿元,同比增长39.8%;实现归属于上市公司股东的净利润27.1亿元,同比增长40.1%。其中第二单季,公司受益于黄金、铜等产品价格的上涨,实现营业收入71.5亿元,同比增长52.9%,环比增长13.3%;实现净利润亿14.3元,同比增长40.1%,环比增长11.9%。上半年,公司每股收益0.186元(去年同期0.133元)。上述业绩总体符合我们的预期。

上半年黄金价格上涨是公司业绩较好的主要原因。

上半年公司产品价格均呈现上涨,其中黄金(占公司主营利润57.4%)价格的上涨是公司业绩增长的主要原因。10年上半年,公司矿产金锭销售均价为255.1元/克,较上年同期增长25.2%;铜精矿销售均价(4.24万元/吨)较上年同期增长74.8%;锌均价(1.5万元/吨)较去年同期46.8%。产量方面,公司上半年生产矿产金15.8吨,同比增长5.1%;铜精矿4.01万吨,同比增长24.2%;锌锭产量(9.1万吨)同比增长69.8%,锌精矿产量同比增长30.6%。锌锭及锌精矿产量增幅较大主要源于巴彦淖尔锌冶炼厂二期开工、新疆阿舍勒及青海德尔尼铜矿产能扩张。

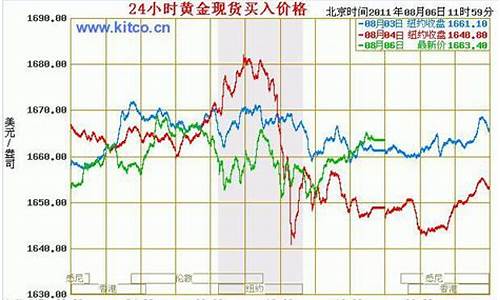

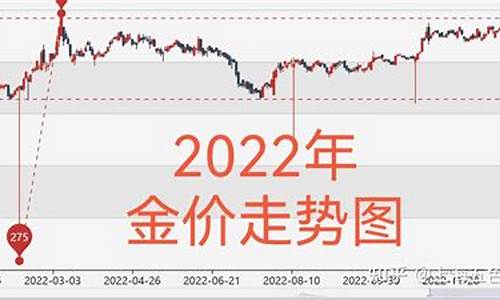

公司未来有如下看点:(1) 未来金价仍将维持缓慢上涨态势从目前的经济形式来看,全球主要国家为防止经济出现二次探底均维持了较为宽松的货币政策。未来通货膨胀预期将为未来黄金价格提供支撑。我们总体认为未来金价将缓慢上涨。

铜、锌价格方面,我们认为,下半年铜价仍维持高位震荡走势,其表现要好于其他基本金属;锌价格受高压库存影响(目前全球锌报告库存创15 年新高),预计价格弱势震荡。

(2) 公司总体储量优势明显目前公司总体储量较大。截止2009 年,公司黄金权益储量714.7 吨,居A 股上市公司首位;金属铜权益储量1063 万吨,仅次于江西铜业。另外,公司种类也较为丰富,涵盖金、银、铜等10 多种金属及煤等。目前,公司正收购刚果金两个铜钴矿部分矿权,若进展顺利,有望增加公司铜、钴储量。(4)公司未来产量增长趋缓目前,公司募投项目均已建成投产,未来基本进入稳定发展时期,我们预计公司未来产量迅速增长的可能性不大。但考虑到7.3 影响,公司紫金山铜矿湿法厂已停产整改,且复产期限不明;另外,为配合湿法厂整改,紫金山金矿也已取限产措施。我们预计今年紫金山铜矿将减少铜产量6500 吨(占公司10 年原产量的6.5%),紫金山矿产金产量减少1 吨左右(占公司10 年原产量的3.22%)。总体上,我们认为公司今年黄金、铜产量将低于预期。综合上述分析,我们预计公司2010 年、2011 年矿产金产量为30.1 吨、32.5 吨;矿产铜产量为9.25 万吨、12万吨;矿产锌产量3.42 万吨、3.8 万吨。

(3)公司未来看点在于收购刚果金铜钴矿目前公司拟与中非发展基金共同出资收购Copperbelt,收购金额合计19.36 亿元(公司按60%股权出资)。本次收购的看点在于,Copperbelt 间接拥有刚果(金)Deziwa 铜钴矿及Ecaille C 铜钴矿(68%股权),其铜钴丰富。其中,铜合计保有储量(控制+探明)454 万吨,钴保有储量38 万吨。若收购成功,将增加公司权益铜储量185 万吨、钴权益储量15.5 万吨。凭借公司充足的资本金及在低品位铜矿开发过程中积累的丰富经验,开发刚果金的低品位矿床将不存在技术和资金问题。目前收购的关键在于获得刚果(金)批准(刚果金持有Deziwa 矿及Ecaille C 矿的剩余股权)。我们认为此次收购对公司储量增加及推进海外收购进程将有积极影响,但仍存在收购再次受挫的风险。

中国远洋:601919。中国最大,世界第二的海洋干散货运输公司,业绩优良,尚有油轮和造船业资产没有注入。

工商银行:601398。世界市值最大的银行,中国银行龙头,收国际金融危机影响较小

中国石化:600028。完整的产油炼油结构链条,大盘蓝筹,具备较强的抗风险能力

中国铝业:601600。中国有色行业龙头,在如今稀缺的情况下,该公司已经在世界各地购买储存了大批的有色,为其发展奠定了基础

中国平安:601318。中国保险业龙头,业绩优良,成长性优秀。并且正在逐步向海外市场扩张

万科A:000002.地产龙头,业绩优良,超跌严重。

中国船舶:600150.造船行业巨无霸,业绩优良,基本面良好,具有极好的成长性,业务订单已经到了2011年,预计未来3-5年业绩依旧保持高速增长。

招商银行:600036.商业银行龙头,行业扩张迅速,业绩连续增幅。

中国联通:600050.资产重组,长期发展向好。

宝钢股份:600019.钢铁龙头,竞争优势明显。

武钢股份:600005.扩张重组,高端产品优势明显

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。