最新同业资金价格_同业资金业务

1.同业拆借利率和同业拆放利率的区别

2.同业存放和同业拆借的区别有哪些

3.其他同业账户一律按照

4.香港隔夜离岸人民币银行同业拆放利率飙升是好事还是坏事

您要问同业借款资金提前使用完怎么办吗?当同业借款资金提前使用完时,你可能面临以下几种情况的解决方案:

1、寻找其他融资渠道:如果同业借款资金已经使用完,你可以寻找其他的融资渠道,如商业银行贷款、企业债券、股权融资等。与不同的金融机构合作,探索多元化的融资来源可能是解决资金短缺的一种方式。

2、优化资金使用:检查当前业务和资金运营的情况,查找可能的资金浪费或低效使用的领域。通过优化内部流程、降低成本或增加收入来提高资金利用效率,可以延长现有资金的使用寿命。

3、与供应商和客户谈判延期付款:如果资金紧张,你可以与供应商和客户进行谈判,尝试延期付款的安排。与供应商商定延期结算期限,或与客户商议延迟收款时间,以缓解短期资金压力。

同业拆借利率和同业拆放利率的区别

同业资金是指具有法人资格的金融机构及经法人授权的金融分支机构之间进行短期资金融通的行为,一些国家特指吸收公众存款的金融机构之间的短期资金融通,目的在于调剂头寸和临时性资金余缺。

在进行拆借资金交易时,必须承认和尊重市场主体(交易双方)的权利和义务,严格遵循自愿协商、平等互利、自主成交的原则,维护市场经营者的合法权益,形成平等竞争的有序环境,保证资金的合理流动。

在直接交易情况下,拆借利率由交易双方通过直接协商确定;在间接交易情况下,拆借利率根据借贷资金的供求关系通过中介机构公开竞价或从中撮合而确定,当拆借利率确定后,拆借交易双方就只能是这一既定利率水平的接受者。

同业存放和同业拆借的区别有哪些

1、含义上的区别

同业拆借利率是指金融机构同业之间的短期资金拆借利率。同业拆借市场按有无中介机构参与可分为直接交易和间接交易。在直接交易情况下,拆借利率由交易双方通过直接协商确定;在间接交易情况下,拆借利率根据借贷资金的供求关系通过中介机构公开竞价或从中撮合而确定。

同业拆放利率是指金融机构同业之间的短期资金拆放利率。有两个利率,拆进利率表示金融机构愿意借款的利率;拆出利率表示愿意贷款的利率。

2、作用上的区别

同业拆借利率是拆借市场的资金价格,是货币市场的核心利率,也是整个金融市场上具有代表性的利率。能够及时、灵敏、准确地反映货币市场乃至整个金融市场短期资金供求关系。当同业拆借利率持续上升时,反映资金需求大于供给,预示市场流动性下降,当同业拆借率下降时,情况相反。

同业拆放利率代表着一家银行的拆进(借款)实际上也是另一家银行的拆出(贷款)。同一家银行的拆进和拆出利率相比较,拆进利率永远小于拆出利率,其差额就是银行的得益。当某天其同业拆放成本大于收入,即是该银行其他业务很需要现金周转。

3、代表性利率上的区别

较有代表性的同业拆借利率有以下几种:美国联邦基金利率、伦敦同业拆借利率(LIBOR)、新加坡同业拆借利率和香港同业拆借利率,上海银行间同业拆借利率。

较有代表性的同业拆放利率有以下几种:伦敦同业拆放利率、新加坡同业拆放利率、纽约同业拆放利率、香港同业拆放利率。

百度百科-同业拆借利率

百度百科-同业拆放利率

其他同业账户一律按照

一、同业存放和同业拆借的区别有哪些

同业存放和同业拆借的区别具体如下:1、风险不同,拆放同业通常需事先对拆入银行进行授信,或以票据进行质押,而存放同业则不需要;2、凭证不同,拆放同业需事先签订拆借合同,作为双方的债权债务凭证;3、程序不同,存放同业需事先在存放行开立同业存款帐户,而拆放同业不需要开立帐户;4、期限不同,根据人行的规定,目前人民币拆借的最长期限不超过1年,而同业存放的存期可以在1年以上;5、利率不同,拆借利率通常要略高于存放同业利率。同业拆放主要是指银行同业间互相拆入/拆出资金,是银行筹措资金的一种行为。使用同业拆解利率。这种业务通俗些说,类似于银行之间的相互借贷。存放同业是指银行将一部分闲置资金或因办理支付结算等业务之需要,而在其他银行开立账户,存入相应款项。也成为同业存款。同业拆借是指金融机构(主要是商业银行)之间为了调剂资金余缺,利用资金融通过程的时间差、空间差、行际差来调剂资金而进行的短期借贷。同业拆借,或同业拆款、同业拆放、资金拆借,又称同业拆放市场,是金融机构之间进行短期、临时性头寸调剂的市场。是指具有法人资格的金融机构及经法人授权的金融分支机构之间进行短期资金融通的行为,一些国家特指吸收公众存款的金融机构之间的短期资金融通,目的在于调剂头寸和临时性资金余缺。同业拆借就是银行间短期的,比如某银行客户突然要支取一大笔钱,但是该银行头寸不足,所以就采取同业拆借方式,缓解短期头寸不足行为。而短期的周转需要借款方按照一定利率,支付一定的利息。金融机构间同业拆借是由中国人民银行统一负责管理、组织、监督和稽核。

二、同业拆借利率和同业拆放利率的区别?

1、含义上的区别同业拆借利率是指金融机构同业之间的短期资金拆借利率。同业拆借市场按有无中介机构参与可分为直接交易和间接交易。在直接交易情况下,拆借利率由交易双方通过直接协商确定;在间接交易情况下,拆借利率根据借贷资金的供求关系通过中介机构公开竞价或从中撮合而确定。同业拆放利率是指金融机构同业之间的短期资金拆放利率。有两个利率,拆进利率表示金融机构愿意借款的利率;拆出利率表示愿意贷款的利率。

2、作用上的区别同业拆借利率是拆借市场的资金价格,是货币市场的核心利率,也是整个金融市场上具有代表性的利率。能够及时、灵敏、准确地反映货币市场乃至整个金融市场短期资金供求关系。当同业拆借利率持续上升时,反映资金需求大于供给,预示市场流动性下降,当同业拆借率下降时,情况相反。同业拆放利率代表着一家银行的拆进(借款)实际上也是另一家银行的拆出(贷款)。同一家银行的拆进和拆出利率相比较,拆进利率永远小于拆出利率,其差额就是银行的得益。当某天其同业拆放成本大于收入,即是该银行其他业务很需要现金周转。

3、代表性利率上的区别较有代表性的同业拆借利率有以下几种:美国联邦基金利率、伦敦同业拆借利率(LIBOR)、新加坡同业拆借利率和香港同业拆借利率,上海银行间同业拆借利率。较有代表性的同业拆放利率有以下几种:伦敦同业拆放利率、新加坡同业拆放利率、纽约同业拆放利率、香港同业拆放利率。来源:-同业拆借利率来源:-同业拆放利率

三、同业拆借利率和同业拆放利率的区别

汗。。。这是一个意思,都是指银行同业之间的短期资金借贷利率,只不过叫法不同而已,没区别。

四、同业拆借利率和同业拆放利率的区别

1、含义上的区别

同业拆借利率是指金融机构同业之间的短期资金拆借利率。同业拆借市场按有无中介机构参与可分为直接交易和间接交易。在直接交易情况下,拆借利率由交易双方通过直接协商确定;在间接交易情况下,拆借利率根据借贷资金的供求关系通过中介机构公开竞价或从中撮合而确定。

同业拆放利率是指金融机构同业之间的短期资金拆放利率。有两个利率,拆进利率表示金融机构愿意借款的利率;拆出利率表示愿意贷款的利率。

2、作用上的区别

同业拆借利率是拆借市场的资金价格,是货币市场的核心利率,也是整个金融市场上具有代表性的利率。能够及时、灵敏、准确地反映货币市场乃至整个金融市场短期资金供求关系。当同业拆借利率持续上升时,反映资金需求大于供给,预示市场流动性下降,当同业拆借率下降时,情况相反。

同业拆放利率代表着一家银行的拆进(借款)实际上也是另一家银行的拆出(贷款)。同一家银行的拆进和拆出利率相比较,拆进利率永远小于拆出利率,其差额就是银行的得益。当某天其同业拆放成本大于收入,即是该银行其他业务很需要现金周转。

香港隔夜离岸人民币银行同业拆放利率飙升是好事还是坏事

同业银行结算账户除开立基本存款账户外,其他账户一律按照专用账户开立。

专用存款账户是指存款人按照法律、行政法规和规章,对其特定用途资金进行专项管理和使用而开立的银行结算账户。

专用存款账户用于办理各项专用资金的收付,适用于基本建设资金,更新改造资金,财政预算外资金,粮、棉、油收购资金,证券交易结算资金,期货交易保证金,信托基金。

以及金融机构存放同业资金,政策性房地产开发资金,单位银行卡备用金,住房基金,社会保障基金,收入汇缴资金,业务支出资金,党、团、工会设在单位的组织机构经费,其他需要专项管理和使用的资金。

同业银行结算账户的操作流程:

同业银行结算账户的操作流程主要包括、资金调拨、资金结算和资金清算等环节。

1、银行首先需要与其他银行协商并签订协议,明确双方的权利和义务。然后,根据协议的要求,填写申请表并提交相关材料,经过审核后,银行为融资企业贷款方面开设同业银行结算账户。

2、资金调拨:融资企业贷款方面需要向银行申请贷款或将贷款还款转入同业银行结算账户。银行根据融资企业贷款方面的需求和授权,通过同业银行结算账户进行资金调拨。

3、资金结算:融资企业贷款方面需要将资金支付给其他银行或从其他银行收款时,银行通过同业银行结算账户进行资金结算。银行根据融资企业贷款方面提供的相关信息和指令,将资金从同业银行结算账户转入其他银行账户或从其他银行账户转入同业银行结算账户。

4、资金清算:银行需要定期对同业银行结算账户进行资金清算和核对。通过对账单、明细账等方式,银行核对同业银行结算账户的资金收付情况,确保资金的准确性和安全性。

以上内容参考:百度百科-专用存款账户

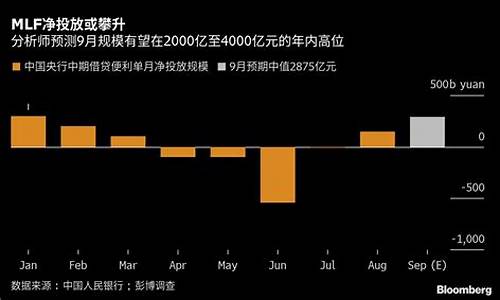

最近一周香港离岸人民币拆息大幅走高,离岸市场流动性紧张的主要原因是美元大涨后,套息交易资金未能及时从人民币资产撤离,平补美元头寸,且CNH与CNY价差持续,导致人民币回流内地。

加上年近岁末,内地流动性趋紧,间接拉高离岸市场拆息走势。且中长期看,随着人民币国际化不断推进,境内外资金进出管道逐步放宽等长期因素,对离岸市场流动性的影响逐步显现。

以下是报告全文:

1月中旬以后,内地拆息保持高位,Shibor一周价格在3.75%以上,而离岸CNH市场短期拆息则波幅较大,波动幅度在3.5%至7.8%之间,特别是1月末至今一周隔夜的CNH HIBOR FIXING 维持在4.6%至6.3%的水平,最高达到7.8%,离岸人民币拆息大幅扯高。

首先,目前离岸市场主要以银行间外汇掉期交易来获得人民币流动性,即以外汇(美元)与人民币进行掉期操作,相当于以外汇为抵押获取人民币的融资方式,目前外汇掉期市场日均交易量可超过200亿美元,是境外市场获得人民币流动性的主要来源。但近期以来,俄罗斯危机、瑞士央行突然宣布放弃瑞郎挂钩欧元、超预期欧洲版QE政策推出,令国际市场动荡不断,严重冲击市场信心,美元大幅走强,美元指数最高突破95点,带动离岸市场美元买盘突然增加。由于国际套息资金一直以较低的融资成本获得美元资金,兑换成人民币后,摆布于内地套取利差收益。如今美元短期内走强,套息交易资金未能及时从人民币资产撤离,平补美元头寸,带动离岸人民币外汇掉期市场波动加剧。

其次,CNH与CNY价差持续,导致人民币回流内地。近日受美元走强影响,人民币兑美元价格出现贬值,几度逼近低于中间价2%的最大波幅,境内外价差也一直保持在100点之上。特别是上周市场对央行放水(降息)有较强预期,离岸人民币即期价格曾打破去年最低点6.2713跌至6.2860,境内外价差(和境内收盘价格比)扩大到350点。CNH与CNY价差保持一定时间后,引起部份跨境结算资金于香港结汇,部份人民币资金回流,减少了离岸市场人民币流动性。

再次,年近岁末,内地流动性趋紧,间接拉高离岸市场拆息走势。比如1月27日至2月4日,内地7天期质押式回购利率(加权平均)由3.91%飙升至4.58%;29日后,1月期质押式回购利率由5.27%攀升至5.95%。春节期间实体经济和居民消费行为较容易形成季节性流动性紧张,另一方面内地二级市场新股发行、新增外汇占款近期潜在下降等宏观因素对内地流动性也造成影响。随着春节时间内地市场资金紧张时点,内地MCB等资产收益率居高不下,境外人民币资金较多停留于内地享受高息,对离岸市场流动性带来压力。

尽管内地央行宣布降准以引导内地资金利率下行,但如前所述,春节消费需求、新股上市、人民币在岸和离岸市场汇率差导致的资本跨境流出等因素,节前内地银行间市场流动性紧张的因素并未有根本性缓解,银行间市场利率仍处于高位(7天期国债质押式回购利率4.44%,28天期逆回购中标利率4.80%)。

除上述短期因素以外,随着人民币国际化不断推进,境内外资金进出管道逐步放宽等长期因素,对离岸市场流动性的影响逐步显现。

首先,近期人民币国际化进程加速推进,境内外资金进出管道大幅度放开,如增加境外机构投资内地银行间债券市场的额度,自贸区等跨境贷款使用量不断增加,离岸资金持续流入内地。

其次,沪港通至开通以来,以「北上」资金流向为主,其中,沪股通累计净流入798.92亿人民币,港股通净流出289.50亿人民币,两者净差560亿人民币进入内地市场,占目前香港整体人民币资金池的5%。

再者,人民币国际化过程中,人民币在境外作为资金交易及支付清算的角色越来越重要。虽然海外已建立多个人民币清算行,但根据SWIFT国际组织公布的交易资料反映,香港地区仍是境外人民币交易支付清算的中心枢纽,目前香港人民币RTGS系统日均交易金额已增加90%至平均每天8400亿元人民币,在内地季结/半年结/年结、企业贸易结算等日子,通过香港办理的跨境资金收付的交易量,明显地较平日为多。而离岸人民币资金池的增长速度(截至2014年底,香港人民币资金池规模合计1.13万亿元,年增速为7%)与境外人民币资产运用和市场容量提升速度差距较大,较易引起离岸人民币市场流动性问题。

2014年以来金管局已推出多项短期流动性工具,向市场提供流动性,但鉴于近期香港离岸市场发展迅速,离岸人民币交收量快速增长,外汇市场规模快速攀升,市场需要规模更大、操作更便捷的即日短期流动性支持,以更好地避免离岸市场受短期因素影响而造成波动。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。